Т. Н. Кузьмина, ст. науч. сотр. ФГБНУ «Росинформагротех»

В. Н. Кузьмин, гл. науч. сотр. ФГБНУ «Росинформагротех»

Производство яйца. Оценка Росптицесоюза динамики увеличения объемов выпуска яйца показала, что с 2014 по 2017 год прирост объемов производства составил более 3 млрд штук, но в последующие годы, вплоть до 2021-го, рост прекратился. По данным Минсельхоза России, производство яйца в стране в 2020 году достигло 44,9 млрд шт., что выше уровня 2019 года на 0,1%, в 2021 году прирост сохранился на прежнем уровне, т.е. 44,9 млрд штук [Бобылева Г. А. Сохранить и преумножить //Агробизнес. – 2021, № 3 (69). – С. 68–70].

По итогам 2020 года основное производство яйца сосредоточено в Приволжском федеральном округе (доля в общем объеме – 25,6%). На долю Центрального, Приволжского и Сибирского федеральных округов приходится 27 937,1 млн штук (62,2%). Доля Дальневосточного федерального округа в общем объеме производства яиц не превышает 3% (табл. 1).

Таблица 1. Производство яиц по федеральным округам в 2020 году

| Федеральный округ | Всего, млн штук | Доля в общем производстве, % | На душу населения, шт. | На 1 га пашни, шт. |

| Российская Федерация | 44909,0 | 100 | 307 | 383 |

| Центральный федеральный округ | 10169,9 | 22,6 | 258 | 448 |

| Северо-Западный федеральный округ | 4448,7 | 9,9 | 319 | 1497 |

| Южный федеральный округ | 4862,2 | 10,8 | 295 | 268 |

| Северо-Кавказский федеральный округ | 1541,6 | 3,4 | 155 | 280 |

| Приволжский федеральный округ | 11509,2 | 25,6 | 394 | 329 |

| Уральский федеральный округ | 4856,3 | 10,8 | 393 | 628 |

| Сибирский федеральный округ | 6186,0 | 13,8 | 363 | 289 |

| Дальневосточный федеральный округ | 1335,2 | 3,0 | 164 | 360 |

Анализ производства яиц в расчете на 1 га пашни, куда вносят птичий помет в качестве органического удобрения, показывает, что наибольшее поголовье кур на 1 га пашни размещено в Северо-Западном федеральном округе (почти в 4 раза больше, чем в среднем по Российской Федерации). Этот показатель превышает среднероссийское значение в Центральном и Уральском федеральных округах.

Основными производителями яйца являются сельскохозяйственные организации: в 2020 году их доля в общем объеме производства составила 80,8% (табл. 2).

Таблица 2. Производство яиц по категориям хозяйств

| Наименование | Годы | 2020 г. к 2019 г. | ||||||

| 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | % | +,- | |

| Российская Федерация | 42509,6 | 43514,5 | 44829,2 | 44901,2 | 44857,9 | 44909,0 | 100,1 | 51,2 |

| Сельскохозяйственные организации | 33410,8 | 34517,5 | 35924,3 | 36161,0 | 36626,6 | 36786,3 | 100,4 | 159,7 |

| Крестьянские (фермерские) хозяйства | 373,5 | 451,8 | 466,2 | 466,2 | 57,0 | 58,9 | 103,3 | 1,9 |

| Хозяйства населения | 8725,3 | 8545,2 | 8438,7 | 8274,0 | 8174,3 | 8063,8 | 98,6 | -110,5 |

По итогам 2020 года потребление яиц на душу населения в среднем по стране составляет 283 шт., что превышает рациональную норму потребления (260 шт.), но меньше нормы питания, утвержденной институтом питания АМН СССР (298 шт.), и нормы питания ВОЗ (291 шт.) [Колесников А., Васильева Н. Размещение и специализация сельского хозяйства России // АПК: экономика, управление. – 2021, № 9. С. 32–48]. В Северо-Кавказском, Сибирском и Дальневосточном федеральных округах данный показатель ниже среднего по стране на 97,5 и 29 шт. соответственно, в остальных отмечено превышение в диапазоне от 4 до 21 шт. Данная ситуация свидетельствует о том, что не во всех федеральных округах население полностью обеспечено яйцом.

Концентрация и специализация производства на основе внедрения современных технологий содержания и выращивания птицы с использованием высокопродуктивных яичных кроссов и линий кур позволили отечественным производителям увеличить производство яиц в отдельных регионах. Ленинградская, Ярославская, Ростовская, Челябинская и Новосибирская области стали первыми в своих федеральных округах по производству яиц в 2020 году. Подобных успехов добились Ставропольский, Хабаровский края и Республика Мордовия (табл. 3 [Баруздина С. Яичко ко Христову дню: рейтинг регионов РФ по производству яиц 2021 [Электронный ресурс]. URL: https://top-rf.ru/places/341-rejting-po-proizvodstvu-yaits.html]).

Таблица 3. Топ-10 регионов РФ по производству яиц за 2020 год*

| Регион | Произведено яиц | Позиция в рейтинге |

| Ленинградская область | 3198 | 1 |

| Ярославская область | 2369,1 | 2 |

| Ростовская область | 1699,6 | 3 |

| Челябинская область | 1634,5 | 4 |

| Белгородская область | 1604,7 | 5 |

| Тюменская область (без автономных округов) | 1559,4 | 6 |

| Краснодарский край | 1517,1 | 7 |

| Свердловская область | 1512,9 | 8 |

| Республика Мордовия | 1475,7 | 9 |

| Республика Татарстан | 1475,4 | 10 |

*данные Росстата

В настоящее время яичное направление птицеводства в стране обладает значительным потенциалом. Россия занимает 6-е место в мировом рейтинге производства яиц, что позволяет утверждать: приоритетным направлением развития отрасли является экспорт.

Производство яйца в мире с 2005 по 2020 год увеличилось на 35,2%, то есть средний годовой прирост составил около 2,2%. По итогам 2020 года мировыми лидерами в производстве яйца являются Китай, Индия, США, Бразилия, Мексика. Согласно данным ФАО, на долю этих стран приходится более 57% мирового производства (табл. 4).

Таблица 4. Мировое производство куриных яиц в 2020 году [Food and Agriculture Organization of the United Nations (FAO). FAOSTAT. Compare Data [Электронный ресурс]. URL: https://www.fao.org/faostat/ru/#compare (дата обращения – 02. 03. 2022)]

| Страна | Объем производства, млрд шт. | Прирост за период 2005–2020 гг., % | Рейтинг2020 г. | |

| 2005 г. | 2020 г. | |||

| Китай | 420,9 | 604,5 | 30,4 | 1 |

| Индия | 46,2 | 114,4 | 59,6 | 2 |

| США | 90,3 | 110,1 | 17,9 | 3 |

| Бразилия | 33,5 | 57,2 | 41,4 | 4 |

| Мексика | 40,5 | 56,9 | 28,8 | 5 |

| Российская Федерация | 36,9 | 44,5 | 17,1 | 6 |

| Япония | 41,4 | 43,8 | 5,5 | 7 |

| Украина | 12,9 | 16,0 | 19,4 | 8 |

| Мир | 1064,5 | 1642,9 | 35,2 | — |

На рост потребления яиц в мире оказывает влияние ряд факторов, среди которых можно выделить повышение спроса на белковые продукты питания, увеличение производства яйцепродуктов, удобство в транспортировке и реализации яиц. В 2020 году среднее потребление яиц в мире на душу населения составило 210 штук (+31 к уровню 2014 года).

По прогнозу Росптицесоюза, производство отечественных яиц к 2025 году составит 45,2 млрд шт. [Бобылева Г. А. Сохранить и преумножить // Агробизнес. – 2021, № 3 (69). – С. 68–70].

В ситуации высокой конкуренции из-за насыщения рынка яйцом и яйцепродуктами развитие экспорта станет инструментом сохранения (повышения) доходности отечественных яичных предприятий.

Производство мяса птицы в 2020 году занимало лидирующее положение в общем объеме производства скота и птицы на убой (в живом весе) с долей 43%. Производство птицы на убой (в живом весе) в хозяйствах всех категорий составило 6,7 млн тонн, что на 0,1% (+6,6 тыс. тонн) больше, чем в 2019 году (табл. 5 [Национальный доклад «О ходе и результатах реализации в 2020 году государственной программы развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия». М.: ФГБНУ «Росинформагротех». 2021. 172 с.]).

Таблица 5. Производство мяса птицы на убой в живом весе по категориям хозяйств, тыс. тонн

| Категории хозяйств | Годы | Отклонение, % | |||

| 2015 | 2019 | 2020 | 2020 г. к 2015 г. | 2020 г. к 2019 г. | |

| Сельскохозяйственные организации | 5524,2 | 6196,7 | 6196,8 | 112,2 | 100 |

| Хозяйства населения | 443,6 | 437,7 | 439,8 | 99,1 | 100,5 |

| Крестьянские (фермерские) хозяйства | 71,3 | 74,3 | 78,5 | 110,1 | 105,7 |

| Всего | 6039,1 | 6708,7 | 6715,1 | 111,2 | 100,1 |

Темпы роста производства мяса птицы в последние годы замедлились. В 2014 году был достигнут уровень продовольственной безопасности по мясу птицы. За период с 2010 по 2014 год прирост составил 1608 тыс. тонн (среднегодовая прибавка – более 320 тыс. тонн). С 2015 по 2017 год произошла стабилизация рынка. В этот период прирост составил 777 тыс. тонн со среднегодовой прибавкой 259 тыс. тонн. Начиная с 2017 года прирост составлял немногим более 50 тыс. тонн [Бобылева Г. А.]. В 2019 году по отношению к 2018 году объемы выросли на 0,7% (34,3 тыс. тонн). В 2020 году, при сравнении с данными за 2019 год, прирост составил всего 0,3% (16,7 тыс. тонн) и был обеспечен за счет мяса индейки, производство куриного мяса несколько сократилось [Рынок мяса птицы России – ключевые тенденции [Электронный ресурс]. URL: https://ab-centre.ru/page/rynok-myasa-pticy-rossii—klyuchevye-tendencii (дата обращения – 03.03.2022)].

На фоне сокращения прироста производства мяса птицы самообеспеченность (отношение объема производства к объему потребления) выросла и в 2020 году составила 101,3% (для сравнения: 5 лет назад показатели находились на отметке в 95,7%, 10 лет назад – 81,0%, 15 лет назад – 51,1%). В 2001 году самообеспеченность составляла всего 38,8% (рис. 1).

Рисунок 1. Самообеспеченность России мясом птицы в 2001–2020 гг., % (расчеты АБ-Центра на основе данных Росстата, ВТО, ФТС РФ)

Ускоренное развитие птицеводства и свиноводства повлияло на изменение структуры производства скота и птицы на убой (в живом весе) по видам. Однако за последние пять лет доля производства птицы на убой сократилась с 45,1 до 43% (рис. 2).

Рисунок 2. Структура производства скота и птицы на убой (в живом весе) в хозяйствах всех категорий

По данным АБ-Центра, в 2000 году в структуре потребления на долю мяса птицы приходилось 40,2%, свинины – 33,2%, на говядину и телятину – 26,6%. В 2019 году душевое потребление мяса птицы достигло рекордного значения в 34,3 кг. В 2020 году птица стала занимать в рационе питания россиян 50,1% при душевом потреблении в 31 кг на человека, что в 1,6 раза превышало рациональную норму, установленную на законодательном уровне, а говядина – всего 18,5%.

Следует отметить неравномерное размещение производства птицеводческой продукции на территории страны, что соотносится и с объемами произведенной продукции (в общем объеме производства птицы на убой доля Центрального федерального округа составила 37,1%, Дальневосточного федерального округа – 0,7% [Национальный доклад «О ходе и результатах реализации в 2020 году государственной программы развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия». М.: ФГБНУ «Росинформагротех». 2021. 172 с.]), и, как следствие, разделение регионов на регионы-доноры, где объем производства превышает объем потребления, и регионы-реципиенты. В 2020 году в число регионов-доноров вошел 21 регион РФ. Ключевыми являются Белгородская, Тамбовская, Пензенская области и Ставропольский край, каждый из которых без ущерба для внутреннего потребления может поставлять за свои пределы свыше 200 тыс. тонн мяса птицы. Группу регионов-доноров с объемами потенциального регионального экспорта от 100 до 200 тыс. тонн в 2020 году составили Республика Марий Эл, Ленинградская и Брянская области, Республика Мордовия, Липецкая и Челябинская области.

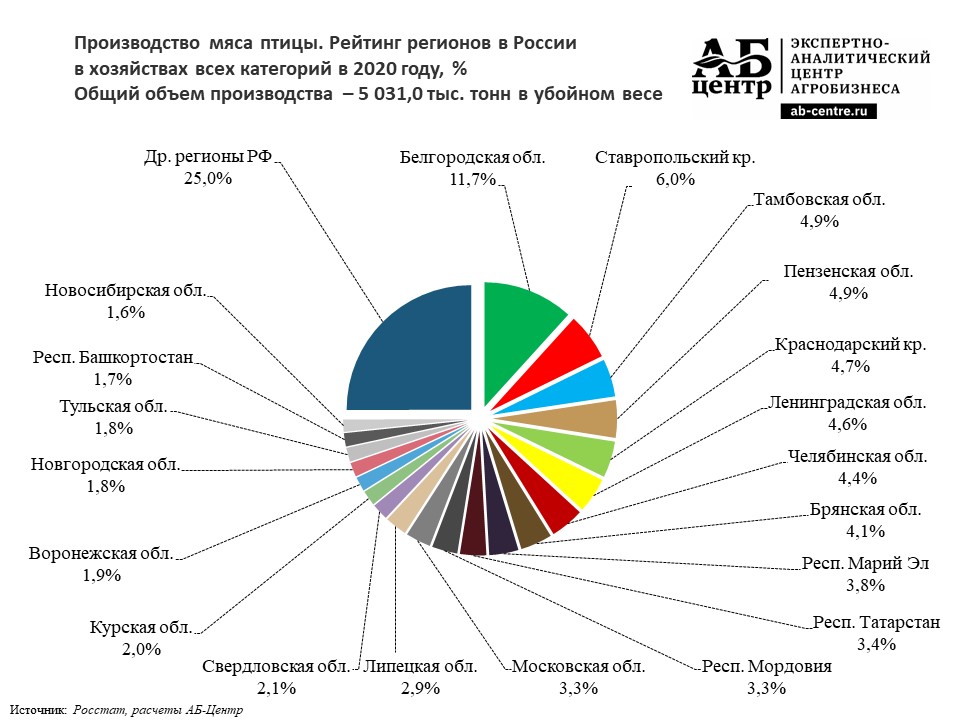

Современное развитие мясного птицеводства характеризуется относительно высоким уровнем концентрации производства как по регионам, так и по компаниям-производителям. На долю топ-10 регионов в 2020 году пришлось 52,5% всего произведенного в РФ мяса птицы. Топ-10 компаний-производителей обеспечили 56,1% всего куриного мяса, производимого в хозяйствах всех категорий, у топ-5 производителей мяса индейки этот показатель составил 79,2% (рис. 3).

Рисунок 3. Доля регионов в производстве мяса птицы в 2020 году (расчеты АБ-Центра на основании данных Росстата)

Перспективным направлением, обеспечивающим прирост объемов производства птицы на убой и расширение ассортимента продукции, является производство мяса индеек, уток, гусей, цесарок и перепелов. В настоящее время сложилась следующая структура производства птицы на убой в хозяйствах всех категорий: бройлеры – 88%, технологическая выбраковка кур яичных кроссов – 3,7%, индейки – 6,4% (5 лет назад на долю мяса индейки приходилось 3,2%, а 10 лет назад – 1,8% всего объема мяса птицы [Рынок мяса птицы России – ключевые тенденции [Электронный ресурс]. URL: https://ab-centre.ru/page/rynok-myasa-pticy-rossii—klyuchevye-tendencii (дата обращения – 03.03.2022)], утки – 1,5%, гуси – 0,4% [Национальный доклад «О ходе и результатах реализации в 2020 году государственной программы развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия». М.: ФГБНУ «Росинформагротех». 2021. 172 с.].

Отмечается рост производства мяса индейки: за 10 лет его объем достиг 330 тыс. тонн в убойном весе, что в 6,3 раза больше показателя десятилетней давности [Рынок мяса птицы России – ключевые тенденции [Электронный ресурс]. URL: https://ab-centre.ru/page/rynok-myasa-pticy-rossii—klyuchevye-tendencii (дата обращения – 03.03.2022)]. По прогнозу при таких темпах к 2030 году российское индейководство выйдет на уровень в 650 тыс. тонн мяса индейки [Птицеводы в «Космосе» [Электронный ресурс] https://agri-news.ru/zhurnal/2021/42021/pticzevodyi-v-kosmose/ (дата обращения – 17.02.2022)].

В рамках реализации государственной программы осуществлялись реконструкция и модернизация производственных мощностей в птицеводстве. Всего за 2015–2020 гг. введено 80 новых птицефабрик, реконструировано и модернизировано 74, дополнительное производство птицы на убой в них доведено до 1434,8 тыс. тонн (табл. 6).

Таблица 6. Производство птицы на убой (в живом весе) на вновь построенных и модернизированных птицеводческих объектах

| Показатели | Годы | |||||

| 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

| Число объектов: | ||||||

| введенных новых | 13 | 14 | 18 | 17 | 13 | 5 |

| реконструированных и модернизированных | 13 | 6 | 14 | 16 | 15 | 10 |

| Производство птицы на убой в живом весе, тыс. тонн | 191 | 239 | 313,4 | 296,4 | 307 | 16,9 |

| Объем производства птицы на убой (в живом весе) за счет реконструкции и модернизации объектов, тыс. тонн | 41 | 12,7 | 5,9 | 4,7 | 1,7 | 14,7 |

| Общий объем производства птицы на убой (в живом весе), полученный за счет ввода новых, реконструкции и модернизации имеющихся объектов, тыс. тонн | 232 | 252 | 319,3 | 291,7 | 308,7 | 31,6 |

| Доля дополнительного производства на построенных, реконструированных и модернизированных объектах в общем объеме производства птицы на убой (в живом весе), % | 3,9 | 4,1 | 4,8 | 4,4 | 4,6 | 0,5 |

Следствием перепроизводства мяса птицы стало изменение объемов импорта и экспорта.

В 2020 году ввоз мяса птицы в РФ составил 228,8 тыс. тонн (рис. 4), что составляет 3,4% от общего объема производства. С 2016 года наблюдаются приблизительно аналогичные размеры поставок, что указывает на стабилизацию объемов импорта. В период с 2001 по 2008 год импорт мяса птицы в РФ существенно превышал 1 млн тонн в год. До введения ограничений на ввоз мяса птицы более существенные объемы поступали из стран ЕС, США. В январе-феврале 2021 года объем импорта снизился на 32,2% [Рынок мяса птицы России – ключевые тенденции [Электронный ресурс]. URL: https://ab-centre.ru/page/rynok-myasa-pticy-rossii—klyuchevye-tendencii (дата обращения – 03.03.2022)].

Рисунок 4. Импорт мяса птицы в Россию с 2001 по 2020 год (составлено АБ-Центром по данным ВТО, ФТС РФ)

Существенное расширение объемов экспорта мяса птицы, связанное с открытием для поставок китайского рынка в 2019–2020 гг., является одним из показателей, характеризующих состояние развития отечественного мясного птицеводства. В 2020 году на долю Китая пришлось 49,3% всех объемов, что соответствовало 294,8 тыс. тонн. За прошедшие 5 лет объемы выросли в 4,4 раза, за 10 лет – в 16 раз. В январе-феврале 2021 года поставки несколько снизились – на 4,5% [Рынок мяса птицы России – ключевые тенденции [Электронный ресурс]. URL: https://ab-centre.ru/page/rynok-myasa-pticy-rossii—klyuchevye-tendencii (дата обращения – 03.03.2022)]. В 2020 году в относительно крупных объемах (от 1 тыс. тонн и более) экспорт осуществлялся в 19 стран, с учетом относительно небольших объемов (от 0,1 тыс. тонн и выше) – в 35 стран.

Анализ современной ситуации указывает на то, что в среднесрочной перспективе (2022–2025 гг.) мясное птицеводство может столкнуться с концептуальными изменениями. Их первые сигналы были отмечены в 2021 году и касались ощутимого повышения цен на корма: рост средней цены на комбикорма для сельскохозяйственной птицы за полгода составил 17,5%, за год – 25,5%. Повышение цен напрямую связано с ростом цен на зерно, что, в свою очередь, обусловлено мировой конъюнктурой и девальвацией рубля. Рост цен затронул не только зерно, но и другие составляющие кормовой базы (семена масличных культур, жмыхи и шроты).

Все более остро встает вопрос с обеспечением предприятий инкубационным яйцом. По данным «Агроспром», производство инкубационных яиц в России в 2020 году составило 3,56 млрд шт. Средняя цена бройлерного инкубационного яйца в России в 2021 году увеличилась с 14 до 30–35 рублей за штуку. Вспышки птичьего гриппа, которые наблюдаются в странах Европейского союза, приводят к ежегодным закрытиям поставок из Европы весной и осенью. В связи с этим в 2021 году вырос импорт инкубационных яиц из Турции: импортируется около 20% потребности всех 224 бройлерных птицефабрик России. Также более 60 птицефабрик, включая крупнейшие агрохолдинги, закупают яйцо за границей по прямым контрактам, а остальные покупают его у трейдеров. Для изменения данной ситуации необходимо построить репродукторы первого и второго порядка стоимостью 20 млрд рублей [Птицеводы в «Космосе» [Электронный ресурс] https://agri-news.ru/zhurnal/2021/42021/pticzevodyi-v-kosmose/ (дата обращения – 17.02.2022)].

Для снижения зависимости от импорта инкубационного яйца в бройлерном птицеводстве постановлением Правительства Российской Федерации от 25 августа 2017 г. № 996 утверждена Федеральная научно-техническая программа развития сельского хозяйства на 2017–2025 годы (ФНТП), в рамках которой принята подпрограмма «Создание отечественного конкурентоспособного мясного кросса кур в целях получения бройлеров». Ее внедрение должно снизить уровень зависимости мясного птицеводства от импортной племенной продукции.